INTRODUCCIÓN

La rentabilidad es la medida del rendimiento que producen los capitales utilizados en un determinado periodo de tiempo (ejercicio económico)

Es decir, la comparación entre la renta generada (resultado o beneficio) y los capitales invertidos para obtenerla.

Es decir, la comparación entre la renta generada (resultado o beneficio) y los capitales invertidos para obtenerla.

Dependiendo de los diferentes tipos considerados de resultado e inversión se obtendrán diversas acepciones del concepto de rentabilidad.

Para el cálculo de la rentabilidad, de forma genérica con la siguiente fórmula:

El numerador se obtiene de la cuenta de Resultados

El denominador del balance de situación

Para un mejor análisis de la rentabilidad procederemos a hacer una serie modificaciones como son:

Multiplicar y dividir por la cifra de negocio ( Ventas netas del periodo),

A raíz de esta variación podremos aprecias que, la rentabilidad se descompone en Beneficio marginal y rotación de capitales:

A raíz de esta variación podremos aprecias que, la rentabilidad se descompone en Beneficio marginal y rotación de capitales:

A continuación vamos a proceder a comentar las rentabilidades mas destacadas.

RENTABILIDAD ECONÓMICA (RE) O (ROA)

La rentabilidad económica (RE), también denominada rentabilidad de los activos o de las inversiones totales (ROA), se calcula como cociente entre el resultado económico (RAIT) y el total de los capitales invertidos por la empresa para su realización, equivalente al activo total (AT).

Se calcula a partir del resultado antes de intereses e impuestos (RAIT) (es un excedente económico que depende únicamente de la actividad realizada por la empresa con su estructura económica (activo)).

La fórmula es la siguiente:

Es la tasa con que la empresa remunera a sus inversiones, al margen de cual sea su financiación, y, por lo tanto, sin costes financieros implicados.

Para un mejor análisis de la rentabilidad económica, procederemos a multiplicar y dividir por las ventas del periodo.

Si descomponemos la ultima expresión, obtendremos:

Margen económico sobre ventas, nos muestra la proporción de ganancia obtenida por cada euro facturado.

Rotación de activo y expresa el nivel de facturación ( ventas) conseguido por cada euro invertido en el activo

De esta manera, la rentabilidad económica la podemos definir como:

RE = Margen económico sobre ventas * Rotación del activo

A raíz de esta formula, observamos que para aumentar la rentabilidad debemos:

Aumentar uno de sus componentes (margen o rotación) siempre que el otro permanezca invariable.

En el caso de que disminuya una variable, la otra variable aumente en mayor proporción.

RENTABILIDAD FINANCIERA (RF)

La rentabilidad financiera, también denominada rentabilidad de los fondos o capitales propios, viene dada por la comparación entre el resultado antes de impuestos RAT (Resultado antes de impuestos e intereses le descontamos los gastos financieros derivados de financiación ajena) y los capitales invertidos por los propietarios o fondos propios:

La fórmula es la siguiente

La RF es la tasa con la que la empresa remunera a las inversiones de los copropietarios.

Cabe decir, que si la empresa no tiene deudas, las rentabilidades económica y financiera tienen que coincidir

Para un mejor análisis de la rentabilidad financiera, multiplicaremos y dividiremos la rentabilidad financiera por

Lo que nos identificara los componentes de la rentabilidad financiera que serán:

A raíz de esta descomposición de la rentabilidad financiera, podemos observar las formas de incrementar la rentabilidad financiera:

- Incrementando el margen

- Incrementando el precio de venta sin reducción de unidades vendidas

- Reduciendo los costes de ventas

- Llevando a cabo en las empresas de producción diversificada una mejor combinación de productos fabricados, dar mayor poder a aquellos que proporcionan un margen superior.

- Incremento de la rotación

- Aumentando el volumen de ventas realizadas para un nivel determinado de inversión.

- Disminuyendo el nivel de existencias para un mismo nivel de actividad

- Incremento de la relación de endeudamiento

- Mayor utilización de la financiación ajena, cuando la relación coste/rentabilidad sea adecuada.

APALANCAMIENTO FINANCIERO

Como observamos anteriormente la rentabilidad financiera es el resultado de dos componentes:

- Gestión económica de los activos ( RE = Margen financiero x Rotación)

- Gestión financiera de la deuda ( Variables de coste de la deuda y relación de endeudamiento)

Vamos a mostrar a continuación, la descomposición de la rentabilidad financiera que nos ayudara a entender lo anteriormente dicho.

Para ello utilizaremos:

GF: GASTOS FINANCIEROS

RAIT: RESULTADO ANTES DE IMPUESTOS E INTERESES

RAT : RESULTADO ANTES DE IMPUESTOS RAT = RAIT - GF

PN : PATRIMONIO NETO

PT : PASIVO TOTAL

AT : ACTIVO TOTAL AT = PT + PN

CF: COSTE FINANCIERO MEDIO DE LA DEUDA CF = GF / PT

L : RELACIÓN DE ENDEUDAMIENTO L = PT / PN

RE : RENTABILIDAD ECONÓMICA RE = RAIT / AT

RF : RENTABILIDAD FINANCIERA RF = RAT / PN

En vista de estas ecuaciones y sabiendo que RAT = RAIT - GF

La RF = ( RAIT - GF) / PN

De las ecuaciones de la RE y CF se obtiene respectivamente:

RAIT = RE * AT

GF = CF * PT

Sustituyendo estas ecuaciones en RF = ( RAIT - GF) / PN se obtiene:

RF = ( RE * AT - CF * PT ) / PN

RF = ( RE ( PT + PN) - CF * PT) / PN

RF = ( RE * PT) / PN + ( RE * PN ) / PN - ( CF * PT ) / PN

Sacando factor común PT / PN se obtiene:

RF = RE + ( RE - CF) * PT / PN

Sabiendo que PT / PN = L

RF = RE + ( RE - CF) * L

Donde ( RE - CF ) * L es el APALANCAMIENTO FINANCIERO

Por lo tanto, el apalancamiento financiero se define como la variación mas que proporcional que se produce en la rentabilidad financiera como consecuencia de variaciones en la rentabilidad económica, siendo el endeudamiento el causante de la variación.

La relación existente entre la rentabilidad económica y el coste de la deuda (RE - CF) da lugar a :

- Si RE < CF el diferencial será negativo ( Apalancamiento financiero negativo) y por lo tanto, la rentabilidad financiera será inferior a la económica. Deberemos reducir la deuda o negociar el coste de la misma, ya que es perjudicial para la empresa.

- Si RE > CF el diferencial será positivo ( Apalancamiento financiero positivo) y por lo tanto, la rentabilidad financiera será superior a la económica. Resulta beneficioso financiarse con deuda.

- Si RE = CF el diferencial sera nulo. Es indiferente financiarse con deuda o con fondos propios.

Cabe decir que en la practica, lo más usual es medir el apalancamiento financiero como cociente entre ambas.

RF = RE X EFECTO APALANCAMIENTO FINANCIERO

APALANCAMIENTO FINANCIERO = RF / RE => (RAT / AT) / (RAIT / AT) =>

RAT * AT / RAIT * PN

La interpretación que podemos hacer :

- El apalancamiento financiero tiene un efecto favorable ( AF > 1 )

- El apalancamiento financiero tiene un efecto desfavorable (AF < 1)

- El apalancamiento financiero tiene un efecto neutral (AF = 1)

CASO PRACTICO

La empresa ASEFU S.A. se creo a comienzos del año 1 y presenta el siguiente BALANCE y CUENTA DE PERDIDAS Y GANANCIAS de los ejercicios 1, 2 y 3.

BALANCE

La empresa ASEFU S.A. financia su actividad , a través de un prestamo a largo plaza al 7% que ha venido incrementandose como podemos observar en el BALANCE a lo largo de los años, con el fin de ampliar el inmovilizado. A parte, tiene concedida una póliza de crédito al 5% de interés que se aplica para financiar la compra de existencias. La empresa entrega dividendos a sus accionistas parcialmente. Su actividad comercial consiste en la venta principalmente de un producto.

DETERMINE :

- LA RENTABILIDAD FINANCIERA O DE LOS RECURSOS PROPIOS

- RENTABILIDAD ECONÓMICA O DE LOS ACTIVOS TOTALES

- EFECTO APALANCAMIENTO

- ROTACIÓN DEL ACTIVO

- FONDO DE MANIOBRA

- INFORME DE LA POLÍTICA FINANCIERA SEGUIDA Y SUS CONSECUENCIAS.

RF (1) = 550 / 3535 = 0,1556 15,56%

RF (2) = 535 / 3564,5 = 0,1501 15,01%

RF (3) = 853 / 3794,1 = 0,2248 22,48%

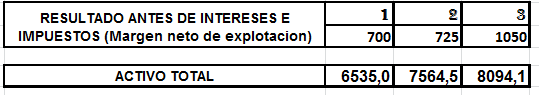

- RENTABILIDAD ECONÓMICA O DE LOS ACTIVOS TOTALES

RE (1) = 700 / 6535 = 0,1071 10,71%

RE (2) = 725 / 7564,5 = 0,0958 9,58%

RE (3) = 1050 / 8094,1 = 0,1297 12,97%

- EFECTO APALANCAMIENTO

RF = RE + (RE - CF ) * L

RF = RE + EFECTO APALANCAMIENTO FINANCIERO

EFECTO APALANCAMIENTO FINANCIERO = (RE - CF ) * L

EFECTO APALANCAMIENTO FINANCIERO = (RE - CF ) * L

L = Pasivo Total / Patrimonio Neto

CF = Gastos Financieros / Patrimonio Total

El efecto apalancamiento financiero se define como la variación más que proporcional que se produce en la rentabilidad financiera como consecuencia de variaciones en la rentabilidad económica, siendo el endeudamiento el causante de esta variación.

Para ello, trasladamos las diferentes partidas que necesitamos del balance y de la cuenta de perdidas y ganancias para su calculo:

RE (1) = 0,1071

RE (2) = 0,0958

RE (3) = 0,1297

L (coeficiente de endeudamiento) = Pasivo Total / Patrimonio Neto

L (1) = 3000 / 3535 = 0,849 84,9%

L (2) = 4000 / 3564,5 = 1,122 112,2%

L (3) = 4300 / 3749,1 = 1,133 113,3%

Cf (Coste Financiero) = Gastos Financieros / Pasivo Total

CF (1) = 150 / 3000 = 0,05

CF (2) = 190 / 4000 = 0,048

CF (3) = 197 / 4300 = 0,046

Efecto apalancamiento es el siguiente:

(RE - CF ) * L

EA (1) = (0,1071 - 0,05) * 0,849 = 0,0484

EA (2) = ( 0,0958 - 0,048) * 1,122 = 0,0542

EA (3) = ( 0,1297 - 0,046) * 1,133 = 0,0950

Como podemos observar, el Apalancamiento Financiero es positivo, (debido a que la Rentabilidad económica es mayor que los Costes financieros).

Por lo tanto, la Rentabilidad Financiera será superior a la económica.

En esta situación a la empresa le resulta beneficioso financiarse con deuda.

A continuación, comprobaremos que se cumpla la definición de rentabilidad financiera.

RF = RE + (RE - CF ) * L

RF (1) = 0,1071 + (0,1071 - 0,05) * 0,849 = 0,1556

RF (2) = 0,0958 + ( 0,0958 - 0,048) * 1,122 = 0,1501

RF (3) = 0,1297 + ( 0,1297 - 0,046) * 1,133 = 0,2248

Si observamos los resultados son idénticos a los que calculamos anteriormente.

A través de la rotación del activo, expresamos el nivel de facturación ( ventas) conseguido por cada euro invertido en el activo, es decir, representa la eficiencia en la utilización de dichos activos.

ROTACIÓN (1) = 20.000 / 6.535,0 = 3,0604

ROTACIÓN (2) = 25.000 / 7.564,5 = 3,3049

ROTACIÓN (3) = 27.800 / 8.094,1 = 3,4346

INFORME DE LA POLÍTICA FINANCIERA SEGUIDA Y SUS CONSECUENCIAS.

CF (1) = 150 / 3000 = 0,05

CF (2) = 190 / 4000 = 0,048

CF (3) = 197 / 4300 = 0,046

Efecto apalancamiento es el siguiente:

(RE - CF ) * L

EA (1) = (0,1071 - 0,05) * 0,849 = 0,0484

EA (2) = ( 0,0958 - 0,048) * 1,122 = 0,0542

EA (3) = ( 0,1297 - 0,046) * 1,133 = 0,0950

Como podemos observar, el Apalancamiento Financiero es positivo, (debido a que la Rentabilidad económica es mayor que los Costes financieros).

Por lo tanto, la Rentabilidad Financiera será superior a la económica.

En esta situación a la empresa le resulta beneficioso financiarse con deuda.

A continuación, comprobaremos que se cumpla la definición de rentabilidad financiera.

RF = RE + (RE - CF ) * L

RF (1) = 0,1071 + (0,1071 - 0,05) * 0,849 = 0,1556

RF (2) = 0,0958 + ( 0,0958 - 0,048) * 1,122 = 0,1501

RF (3) = 0,1297 + ( 0,1297 - 0,046) * 1,133 = 0,2248

Si observamos los resultados son idénticos a los que calculamos anteriormente.

- ROTACIÓN DE ACTIVO

A través de la rotación del activo, expresamos el nivel de facturación ( ventas) conseguido por cada euro invertido en el activo, es decir, representa la eficiencia en la utilización de dichos activos.

ROTACIÓN (1) = 20.000 / 6.535,0 = 3,0604

ROTACIÓN (2) = 25.000 / 7.564,5 = 3,3049

ROTACIÓN (3) = 27.800 / 8.094,1 = 3,4346

- FONDO DE MANIOBRA (FM)

FM = ACTIVO CORRIENTE - PASIVO CORRIENTE

FM (1) = 2400 - 1500 = 900

FM (2) = 2100 - 2000 = 100

FM (3) = 2350 - 2200 = 150

La empresa ASEFU S.A. ha experimentado algunos cambios en el periodo comprendido entre el año 1 y 3.

Entre los mas destacados, encontramos el aumento de endeudamiento a largo plazo que pasa del 84,9 del año 1 a un 112,2 del año 2.

Los recursos recibidos se han utilizado para aumentar el activo no corriente y para disminuir el fondo de maniobra que sufre una espectacular caída entre los años 1 y 2 (900 a 100)

La rentabibilidad económica se ha mantenido constante durante el periodo estudiado.

Por lo que hace, a la rentabilidad financiera, la empresa ha conseguido aumentar significativamente la rentabilidad entre el año 2 y 3. Esto puede deberse:

- Incremento de la eficiencia de la empresa

- Una estructura financiera mas adecuada

- Menor coste de la deuda.

En el caso de esta empresa el incremento de la rentabilidad financiera es debido a los cambios en la estructura financiera, pues la rentabilidad económica se mantiene constante y el coste financiero de la deuda también.

Por lo tanto, lo más importante en la gestión de la empresa ha sido el aumento de la rentabilidad financiera propiciado por un aumento del endeudamiento en un marco de apalancamiento financiero positivo.